Налоги и налогообложение. Налог на добычу полезных ископаемых.

Налоги и налогообложение. Налог на добычу полезных ископаемых.

Комментарии преподавателя

Налоги и налогообложение. Налог на добычу полезных ископаемых.

http://isfic.info/images/tax72.gif

Налогу на добычу полезных ископаемых посвящена глава 26 Налогового кодекса Российской Федерации.

Налогоплательщиками налога на добычу полезных ископаемых признаются организации и индивидуальные предприниматели, признаваемые пользователями недр в соответствии с законодательством Российской Федерации.

Объектами налогообложения налогом на добычу полезных ископаемых признаются:

- 1) полезные ископаемые, добытые из недр на территории Российской Федерации на участке недр, предоставленном налогоплательщику в пользование в соответствии с законодательством Российской Федерации;

- 2) полезные ископаемые, извлеченные из отходов (потерь) добывающего производства, если такое извлечение подлежит отдельному лицензированию в соответствии с законодательством Российской Федерации о недрах;

- 3) полезные ископаемые, добытые из недр за пределами территории Российской Федерации, если эта добыча осуществляется на территориях, находящихся под юрисдикцией Российской Федерации (а также арендуемых у иностранных государств или используемых на основании международного договора) на участке недр, предоставленном налогоплательщику в пользование.

http://fs.nashaucheba.ru/tw_files2/urls_3/1382/d-1381165/1381165_html_5e9116f6.png

Объектами налогообложения налогом на добычу полезных ископаемых не признаются:

- 1) общераспространенные полезные ископаемые и подземные воды, не числящиеся на государственном балансе запасов полезных ископаемых, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

- 2) добытые (собранные) минералогические, палеонтологические и другие геологические коллекционные материалы;

- 3) полезные ископаемые, добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение. Порядок признания геологических объектов особо охраняемыми геологическими объектами, имеющими научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение, устанавливается Правительством Российской Федерации;

- 4) полезные ископаемые, извлеченные из собственных отвалов или отходов (потерь) горнодобывающего и связанных с ним перерабатывающих производств, если при их добыче из недр они подлежали налогообложению в общеустановленном порядке;

- 5) дренажные подземные воды, не учитываемые на государственном балансе запасов полезных ископаемых, извлекаемых при разработке месторождений полезных ископаемых или при строительстве и эксплуатации подземных сооружений;

- 6) метан угольных пластов.

http://ok-t.ru/studopediaru/baza8/286952761094.files/image059.png

Налоговая база определяется налогоплательщиком самостоятельно в отношении каждого добытого полезного ископаемого (в том числе полезных компонентов, извлекаемых из недр попутно при добыче основного полезного ископаемого). Налоговая база определяется как стоимость добытых полезных ископаемых, за исключением угля, нефти обезвоженной, обессоленной и стабилизированной, попутного газа, газа горючего природного из всех видов месторождений углеводородного сырья и газового конденсата из всех видов месторождений углеводородного сырья. Налоговая база при добыче угля, нефти обезвоженной, обессоленной и стабилизированной, попутного газа, газа горючего природного из всех видов месторождений углеводородного сырья и газового конденсата из всех видов месторождений углеводородного сырья определяется как количество добытых полезных ископаемых в натуральном выражении.

Налоговая база определяется отдельно по каждому добытому полезному ископаемому. В отношении добытых полезных ископаемых, для которых установлены различные налоговые ставки либо налоговая ставка рассчитывается с учетом коэффициента, налоговая база определяется применительно к каждой налоговой ставке.

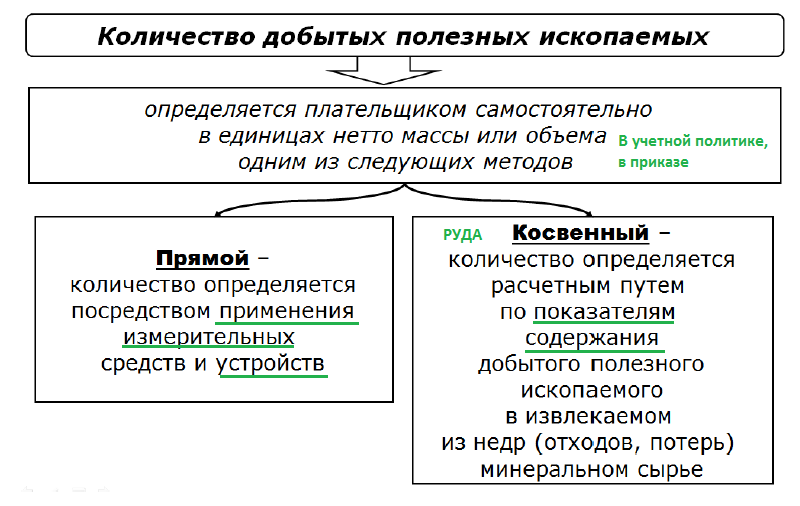

Количество добытого полезного ископаемого определяется налогоплательщиком самостоятельно. В зависимости от добытого полезного ископаемого его количество определяется в единицах массы или объема. Количество добытого полезного ископаемого определяется прямым или косвенным способом. При прямом способе количество добытого полезного ископаемого определяется посредством применения измерительных средств и устройств, а при косвенном — расчетно, по данным о содержании добытого полезного ископаемого в извлекаемом из недр (отходов, потерь) минеральном сырье.

Оценка стоимости добытых полезных ископаемых определяется налогоплательщиком самостоятельно одним из следующих способов:

- 1) исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации без учета субсидий;

- 2) исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации добытого полезного ископаемого;

- 3) исходя из расчетной стоимости добытых полезных ископаемых.

Налоговым периодом по налогу на добычу полезных ископаемых признается календарный месяц.

Налогообложение производится по налоговым ставкам, устанавливаемых в рублях или процентах в зависимости от вида полезного ископаемого, например, устанавливаются следующие налоговые ставки:

- 1) 3,8% — при добыче калийных солей;

- 2) 4,0% — при добыче торфа;

- 3) 6,0% — при добыче горнорудного неметаллического сырья;

- 4) 470 рублей за 1 тонну добытой нефти обезвоженной, обессоленной и стабилизированной;

- 5) 582 рубля за 1 000 кубических метров газа при добыче газа горючего природного из всех видов месторождений углеводородного сырья.

Полный перечень налоговых ставок содержится в статье 342 Налогового кодекса Российской Федерации.Сумма налога по добытым полезным ископаемым исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Сумма налога по углю, нефти обезвоженной, обессоленной и стабилизированной, попутному газу, газу горючему природному из всех видов месторождений углеводородного сырья, газовому конденсату из всех видов месторождений углеводородного сырья исчисляется как произведение соответствующей налоговой ставки и величины налоговой базы.

Сумма налога исчисляется по итогам каждого налогового периода по каждому добытому полезному ископаемому. Налог подлежит уплате в бюджет по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование в соответствии с законодательством Российской Федерации. Сумма налога, исчисленная по полезным ископаемым, добытым за пределами территории Российской Федерации, подлежит уплате в бюджет по месту нахождения организации или месту жительства индивидуального предпринимателя.

Сумма налога, подлежащая уплате по итогу налогового периода, уплачивается не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Обязанность представления налоговой декларации у налогоплательщиков возникает начиная с того налогового периода, в котором начата фактическая добыча полезных ископаемых. Налоговая декларация представляется налогоплательщиком в налоговые органы по месту нахождения (месту жительства) налогоплательщика. Налоговая декларация представляется не позднее последнего числа месяца, следующего за истекшим налоговым периодом.

http://360tv.ru/media/article_media/20150311/b10f7459.jpg

ИСТОЧНИК

http://free.megacampus.ru/xbookM0028/index.html?go=part-010*page.htm

https://www.youtube.com/watch?v=_qVDXmPsCTQ

https://www.youtube.com/watch?v=IcdZ4Q2rBcU

http://www.grandars.ru/student/nalogi/ndpi.html

http://u.900igr.net/zip/1d22d8575580deeaf26af5e998c60e2f.zip

http://data.iplayer.fm/file